Startseite News Newsletter Swiss Life Living + Working* Newsletter Juli 2021

Swiss Life Living + Working* Newsletter Juli 2021

Liebe Leserinnen und Leser des Living + Working Newsletters,

nachdem nun langsam eine noch etwas ungewohnte Normalität in unser tägliches Leben zurückkehrt, fangen viele von uns an, den nächsten Urlaub zu planen. Wie wäre es mit Hamburg? Die Stadt ist nicht nur eine der Top-Lagen für Immobilieninvestoren in Deutschland, sondern immer auch eine Reise wert.

„Risikomanagement“ klingt zunächst einmal sehr trocken. Warum dieses Thema aber für Anleger sehr wichtig ist, erläutert Carmen Reschke, Geschäftsführerin der Swiss Life KVG, im Interview.

Wir wünschen Ihnen eine anregende Lektüre unseres Newsletters.

Stadtportrait Hansestadt Hamburg

Die Freie und Hansestadt Hamburg ist mit rund 1,9 Millionen Einwohnern die zweitgrößte Stadt in Deutschland und mit einer Fläche von rund 755 Quadratkilometern das zweitkleinste Bundesland. Derzeitige Prognosen gehen davon aus, dass voraussichtlich im Jahr 2035 die 2 Millionen Einwohner-Marke überschritten sein wird. Das Stadtgebiet ist in sieben Bezirke und 104 Stadtteile gegliedert.

Der Hamburger Hafen ist Wirtschaftsmotor und Touristenmagnet zugleich und zählt zu den größten Umschlaghäfen weltweit. Wirtschaftlich und wissenschaftlich ist die Metropole vor allem im Bereich der Luft- und Raumfahrttechnik, der Biowissenschaften und der Informationstechnik sowie für die Konsumgüterbranche bedeutend. Seit 1996 ist Hamburg zudem Sitz des Internationalen Seegerichtshofs.

Mit der HafenCity, zu der auch die Speicherstadt und das benachbarte Kontorhausviertel zählen – beide sind seit 2015 Teil des UNESCO-Weltkulturerbes -, setzt Hamburg europaweit neue Maßstäbe der integrierten Stadtentwicklung. International bekannt sind auch das Vergnügungsviertel St. Pauli mit der Reeperbahn sowie das 2017 eröffnete Konzerthaus Elbphilharmonie.

Typisch für das Stadtbild sind die vielen Klinkerfassaden sowie die Wassernähe mit zahlreichen Flüssen, Fleeten und Kanälen. Mit über 2.500 Brücken zählt die Hansestadt zu den brückenreichsten Städten der Welt und schlägt die europäischen Vorreiter Amsterdam und Venedig. Die Notwendigkeit des Brückenbaus versteht sich von selbst, da Wasser rund acht Prozent der Gesamtfläche der Stadt ausmacht. Dafür sind rund 72 Prozent der Fläche begrünt. Damit gehört Hamburg im wahrsten Sinne zu den grünsten Metropolen der Welt.

Angela Merkel erblickte 1954 in Hamburg das Licht der Welt – damals hieß sie aber noch Kasner. Das einzige Gewürzmuseum der Welt findet man in der Speicherstadt. Im „Hot Spice Gewürzmuseum“ kann man alles über Curry, Safran und Co. lernen. Die bei Jung und Alt beliebten Tierparks haben ihren Ursprung in der Hansestadt. 1907 rief Carl Hagenbeck seinen Tierpark ins Leben, den ersten der Welt. Die größte Turmuhr Deutschlands ist die des Hamburger Michels. Das Ziffernblatt hat einen Umfang von mehr als 24 Metern, der große Zeiger misst 4,91 Meter, der kleine 3,60 Meter, beide Zeiger haben ein Gewicht von je 130 Kilogramm.

Hamburg ist auch im Portfolio des Living + Working vertreten. Im April 2021 konnten sich Swiss Life Asset Managers im Rahmen eines Forward-Deals den «Realteil 1» des Neubauprojekts «LEO» in der Oberaltenalle 44/46 sichern.

Im Gespräch mit Carmen Reschke, Geschäftsführerin der Swiss Life KVG

«Wir sind die Interessenvertreter der Anleger beim Thema Sicherheit»

Zu Ihren Verantwortungsbereichen gehört auch das Risikomanagement. Welche Bedeutung hat das Risikomanagement im Konzern?

Zunächst wird das Risikomanagement bei Swiss Life stark gelebt, wobei viele Dinge eher als Überwachung im Hintergrund laufen. Dabei ist der Vorteil der starken Muttergesellschaft ein sehr breites Risikomanagement-System mit einem meiner Meinung nach überdurchschnittlich hohen Stellenwert. In vielen Dingen gehen wir über die gesetzlich oder aufsichtsrechtlich geforderten Maßnahmen hinaus. Man kann auch sagen, wir sind im besten Sinne penibel und schauen genau hin.

Inwiefern ist das Thema auch für die Anleger des Swiss Life Living + Working wichtig?

Für die Anleger des Living + Working bedeutet das vor allem eine hohe Professionalität und letztlich mehr Sicherheit und Transparenz in den Entscheidungen der Fondsgesellschaft. Die Anleger können sich darauf verlassen, dass wir im Rahmen fester Organisationsprozesse intensive Prüfungen vornehmen. Für uns ist in diesem Zusammenhang die Einheit von Wort und Tat wichtig. Was in den Fondsberichten gesagt wird, muss gerade beim Stichwort Risiko auch den Fakten entsprechen.

Was heißt das konkret? Wann werden Sie aktiv?

Wir sind grundsätzlich immer aktiv, nämlich in der Prüfung und Beobachtung der Risiken bei allen Geschäftsvorgängen. Im Falle des Living + Working insbesondere beim Kauf oder Verkauf der Fondsimmobilien. Entdecken wir hier unerwartete Risiken, dann muss sich das anhand von Abhilfe-Zusagen und Haftungsübernahmen sowie einer Anpassung des Kaufpreises in den Verträgen wiederfinden. In diesem Punkt waren wir bereits mehrfach aktiv und konnten relevante vertragliche Nachbesserungen erreichen. Im Zweifel können wir sogar ein komplettes Veto gegen eine Immobilientransaktion einlegen.

Geht es beim Risikomanagement eher um eine Überwachung oder um ein aktives Gestalten?

Beides, zunächst sind wir sehr aufmerksamer und genauer Beobachter am Spielfeldrand. Sobald es Auffälligkeiten gibt, schalten wir uns dann sehr schnell ein und gestalten auch aktiv mit. Das geht soweit, dass wir in Risikosituationen sogar die komplette Führungsrolle übernehmen und die Fäden zusammenführen.

Inwiefern spielen denn beim Risikomanagement regulatorische Anforderungen hinein?

Regulatorische und aufsichtsrechtliche Anforderungen spielen eine zentrale Rolle. Bereits die Vorgängeraufsicht der heutigen deutschen Finanzaufsicht BaFin, die BaKred, hatte ein Augenmerk auf die Risiken gelegt und die Gründung von Risikomanagement-Einheiten bei den Fondsgesellschaften eingefordert. Heute prüft die BaFin sehr genau die Fondsberichte, auch in Verbindung mit Compliance-Regeln, dem Geldwäschegesetz, der IT-Sicherheit bis hin zum Erfüllen der Risikovorsorgeaspekte im KAGB, dem gesetzlichen Rahmenwerk für die deutsche Fondsbranche.

Wie haben Sie die letzten Jahre im Aufbau der KVG erlebt?

Der Aufbau eines so komplexen Systems wie des Risikomanagements ist nie einfach. Mir und meinem Team haben in diesem Fall die Konzernstrukturen sehr geholfen. Es gab für sehr viele Aspekte bereits Vorlagen und revisionssichere Prozesse. Das hat Zeit und Geld gespart. Heute haben wir natürlich einen umfassenden Erfahrungsschatz und können unterstreichen, dass wir die schärfsten unternehmensinternen Interessenvertreter der Anleger beim Thema Sicherheit sind.

Carmen Reschke ist Geschäftsführerin (CFO) der Swiss Life Kapitalverwaltungsgesellschaft mbH und verantwortet dort unter anderem die operativen Geschäftsführungsressorts für den Swiss Life Living + Working, wie bspw. die Bereiche Fonds-Operations, Risikomanagement, Compliance, IT und Recht. Die Fachwirtin der Grundstücks- und Immobilienwirtschaft ist seit mehr als 30 Jahren in der Immobilienfondsbranche in vielfältigen Bereichen in leitenden Positionen tätig. Sie hat internationale Erfahrungen in der Immobilienanlage aus ihrer langjährigen Tätigkeit bei der SEB Immobilien-Invest sowie der KanAm Grund KVG.

Wissenswertes –Circular Economy in der Immobilienbranche

Cradle to Cradle (C2C) ist ein Ansatz, um Abfall zu vermeiden und eine Kreislaufwirtschaft (Circular Economy) zu schaffen. Dieses Prinzip wurde in den 1990er Jahren von William McDonough und Dr. Michael Braungart entwickelt. Das Hauptaugenmerk der Initiative liegt darauf, Produkte zu entwerfen, die zu 100 Prozent vorteilhaft für Mensch und Umwelt sind und welche die Lebensqualität wirklich verbessern, anstatt nur weniger Schaden anzurichten.

Für die Immobilienbranche bedeutet das, in einem Wirtschaftssystem mit geschlossenen Kreisläufen zu arbeiten, in dem Rohstoffe, Bauteile und Produkte möglichst wenig an Wert verlieren, erneuerbare Energiequellen genutzt werden und das Systemdenken im Mittelpunkt steht.

Uns allen ist bewusst, dass die Rohstoffe auf unserem Planeten endlich sind und nicht unbegrenzt zur Verfügung stehen. Dies und die Aspekte des weltweiten Klimawandels erfordern, dass wir unser Handeln überdenken. Wie werden Ressourcen genutzt? Können Produktionsprozesse optimiert werden? Ist das uns bekannte Recycling in dieser Form überhaupt zukunftsfähig? Zur Beantwortung dieser Fragen muss gerade die ressourcenintensive Immobilienbranche umdenken und neue Wege entlang der gesamten Prozess- und Wertschöpfungskette beschreiten.

Damit das Bewusstsein bei allen ankommt und akzeptiert wird, ist ein offener Dialog von Wissenschaft, Politik und den Beteiligten der Immobilienbranche notwendig. Nur wenn alle – Stadtplaner, Bauunternehmer, Finanzierer etc. – an einem Strang ziehen, lassen sich die notwendigen Veränderungen umsetzen.

Wie kann eine solche Kreislaufwirtschaft in der Immobilienbranche aussehen? Wichtig ist, dass das Thema bereits Bestandteil in der Planungsphase ist. Hier wird festgelegt, wie der Energieverbrauch aussieht, welche Energiequellen genutzt werden und – ganz wichtig – welche Baumaterialien zum Einsatz kommen sollen. Die Idee ist, dass ein Gebäude quasi zum Rohstofflager für künftige Bauten wird. Hier kommt der C2C-Ansatz wieder zum Tragen, denn solche Produkte sind bereits bei der Entstehung so konzipiert, dass nicht das Recycling, sondern eine Wiederverwertbarkeit gewährleistet wird. Ohne Qualitätsverlust entsteht aus einem Teppich erneut ein Teppich und aus dem Holz eines Hauses wieder ein neues Haus.

Was bedeutet das für den „Swiss Life Living + Working“? Ankäufe für den Fonds werden immer auch unter ESG-Gesichtspunkten vorab analysiert und bewertet. Dies bedeutet z. B. auch, dass schon Maßnahmen festgelegt werden, mit denen ältere Gebäude saniert, modernisiert und insbesondere mit Blick auf Nachhaltigkeitskriterien „ertüchtigt“ werden. Bei Baustoffen z. B. ist immer auch die Wiedernutzung bzw. das Recycling Gegenstand der Planungen. Hierfür hat Swiss Life Asset Managers eigens eine Nachhaltigkeitsbaurichtlinie entwickelt.

Investoren weiter in Kauflaune - Investmentmarkt Deutschland im ersten Halbjahr 2021

Das Transaktionsvolumen, das im ersten Halbjahr 2021 am Gewerbe- und Wohninvestmentmarkt in Deutschland erzielt wurde, kann sich nicht mit den Vergleichswerten der Vorjahre messen lassen. Dahinter steckt jedoch weniger die mangelnde Nachfrage der Investoren als vielmehr das unzureichende Angebot entsprechender Produkte.

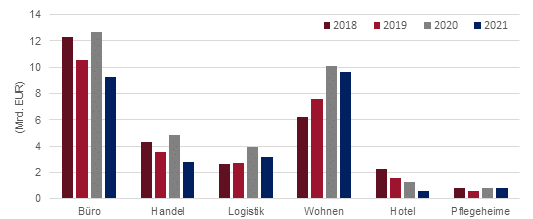

Im den ersten sechs Monaten 2021 wurden nach Angaben des Analysehauses RCA in Deutschland rund 26,5 Mrd. Euro umgesetzt – ein Rückgang von rund 25% gegenüber dem Vorjahreszeitraum bzw. rund 15% gegenüber dem Schnitt der letzten fünf Jahre. Die Daten stehen jedoch nicht für ein rückläufiges Interesse der Anleger an Immobilien, sondern sind einerseits der unzureichenden Verfügbarkeit, andererseits einer, zumindest teilweisen, Verschiebung der Präferenzen geschuldet. Investoren suchen trotz sich abzeichnender wirtschaftlicher Erholung und Eindämmung der Pandemie weiterhin Sicherheit: Somit stehen Core-Produkte im Fokus, vor allem im Bürosektor sowie Immobiliensektoren, die von langfristigen fundamentalen Trends getragen werden. Deutlich wird dies mit Blick auf die Investmentvolumen nach Sektoren: Ein starkes erstes Halbjahr 2021 sahen die Bereiche Wohnen, Gesundheit und Logistik – jeweils nur eingebremst durch Mangel an Produkten.

Transaktionsvolumen nach Nutzungsarten im ersten Halbjahr, 2018-2021

Quelle: RCA (Stand: 1. Juli 2021)

Der Bürosektor schnitt dagegen schlechter ab als in den Vorjahren, begründet durch die Fokussierung auf Core-Produkte, denn dieser Teilbereich des Marktes reicht nicht für alle Wünsche der Investoren. Kommen jedoch Büroobjekte in sehr guten Lagen und bonitätsstarken Mietern auf den Markt, ist der Wettbewerb sehr ausgeprägt, wie z.B. anhand von großvolumigen Transaktionen in München im ersten Halbjahr deutlich wurde. Im Handelssektor stehen Supermärkte und Fachmarktzentren weiter auf der Wunschliste der Anleger, während innerstädtische Geschäftshäuser oder Shopping Center angesichts des Strukturbruchs durch wachsenden Onlinehandel, gepaart mit den Folgen der Pandemie, vom Großteil der Marktteilnehmer derzeit gemieden werden.

Die Konkurrenz um attraktive Anlagemöglichkeiten drückte sich in den ersten Monaten 2021, analog zur Entwicklung in den Vorjahren, in nachgebenden Ankaufsrenditen für die gesuchten Immobilienkategorien aus. Mit rund 2,25% werden derzeit die niedrigsten Netto-Spitzenrenditen im Wohnsektor erzielt, gefolgt von erstklassigen Büros mit rund 2,75%, während Fachmarktzentren und Pflegeimmobilien mit rund 4% noch spürbar höhere Renditen bieten.

Die Entwicklungen am Investmentmarkt hin zu Immobilienanlagen, die auf langfristigen, wenig konjunkturabhängigen Trends beruhen, unterstreichen die Anlagestrategie des Swiss Life Living + Working. Die Ankäufe der letzten Monate, z.B. im Wohn- oder Gesundheitsbereich, verdeutlichen zudem, wie das Fondsmanagement Opportunitäten im heutigen, nicht ganz einfachen Marktumfeld zu nutzen weiß.

* Swiss Life REF (DE) European Real Estate Living and Working, WKN: A2ATC3

Rechtliche Hinweise

Die in dieser Veröffentlichung enthaltenen Angaben dienen ausschließlich der allgemeinen Information über die Produkte und Dienstleistungen der Swiss Life Kapitalverwaltungsgesellschaft mbH und stellen weder eine Anlageberatung noch eine Kaufempfehlung dar. Die Informationen können und sollen eine individuelle Beratung durch hierfür qualifizierte Personen nicht ersetzen. Angaben zur bisherigen Wertentwicklung oder Prognosen sind kein verlässlicher Indikator für die künftige Wertentwicklung. Der Kauf von Anteilen an Investmentvermögen erfolgt immer ausschließlich auf Grundlage der im Zeitpunkt des Erwerbs jeweils aktuellen Verkaufsunterlagen des jeweiligen Investmentvermögens. Verkaufsunterlagen in diesem Sinne sind die wesentlichen Anlegerinformationen, der Verkaufsprospekt, die Allgemeinen und Besonderen Anlagebedingungen, die im Verkaufsprospekt enthalten sind, sowie der jeweils letzte Jahresbericht sowie ggf. nachfolgende Halbjahresbericht. Die Verkaufsunterlagen können kostenlos in Papierform bei der Swiss Life Kapitalverwaltungsgesellschaft mbH, Darmstädter Landstraße 125, 60598 Frankfurt unter der Tel. +49 69 2648642 123 angefordert werden oder in elektronischer Form unter www.livingandworking.de bezogen werden. Wir nehmen Datenschutz sehr ernst. Unsere Datenschutzhinweise finden Sie hier.